Открытие депозита в банке – это один из самых безопасных способов получать пусть небольшой, но пассивный доход. Главное – выбрать «правильную» финансовую организацию.

Виды вкладов

В зависимости от условий вклады бывают:

- Срочными, с заключением договора на определенный срок, в течение которого, как правило, не предусмотрены операции по счету (пополнение и снятие). Нет, запретить клиенту снять деньги никто не может, но в этом случае тарифная ставка меняется, и не в пользу клиента.

- Бессрочными или до востребования – здесь нет строго оговоренных сроков. Ограничений по использованию счета тоже нет. Деньги можно снимать в любое время или пополнять счет на любую сумму. Ставка не изменится, просто проценты будут начисляться только на остаток, а не на первоначально вложенную сумму.

- Накопительными – с увеличенным сроком и повышенными ставками. Пополнение возможно и никак не повлияет на условия договора.

- Сберегательными – тарифы здесь тоже выше, но никаких операций (чтобы не потерять проценты) проводить не стоит.

- Расчетный – применяется для картсчетов. Предполагает снятие и пополнение, но с условием сохранения неснижаемого остатка. Сумма остатка указывается в договоре.

Есть еще и валютные вклады. Доходность у них ниже, чем у рублевых, поскольку депозиты эти считаются рисковыми из-за постоянного колебания курсов.

На что обращать внимание при выборе банка

Ситуация, когда вкладчики теряли деньги, потому что банк объявил себя банкротом, не редкость. Чтобы исключить подобные риски нужно обращать внимание на следующие критерии:

Надежность

Всю необходимую информацию можно найти в открытых источниках. Например, сведения о размере активов и прибыльности. Если кредитная организация небольшая и не входит в десятку крупнейших гигантов, вроде Сбера или ВТБ, то стоит проверить:

Максимальная сумма к выплате – 1,4 миллиона рублей, вне зависимости от того, сколько денег было внесено на счет изначально – 5 или 10 миллионов рублей. То же самое и с депозитами в валюте – возврат будет производиться по текущему курсу. Кроме того вкладчикам вернут и начисленные проценты.

Узнать эту информацию можно либо в самом банке, либо на www.asv.org.ru (принадлежат Банку России). Просто вбиваете в поисковик название организации и получаете краткую выписку. Запрос бесплатный, время ожидания – пара секунд.

Процентная ставка

В рекламе обычно указывают максимальную. Но часто впоследствии выясняется – чтобы ее получить, нужно выполнить ряд условий. Поэтому нужно внимательно читать условия договора, поскольку тариф может сильно меняться в зависимости от:

Например, ставки по срочным депозитам (с точно оговоренными сроками) обычно выше, чем по тем же депозитам, размещенным до востребования (бессрочно, с пополнением и снятием в любой момент). Что до суммы, то чем она больше, тем выше ставка и наоборот.

Бессрочные вклады обладают низкой доходностью, но при досрочном снятии клиент практически ничего не теряет. А при закрытии срочного депозита выплачивается практически та же сумма, что была внесена на счет изначально (0,01 % годовых – средняя ставка в таких случаях).

Также осторожно стоит относиться и к супервыгодным предложениям. Если банк предлагает ставку, например, в 14 %, что выше среднего значения, то стоит очень внимательно посмотреть условия.

Возможно, чтобы такая доходность сохранялась, необходимо поддерживать на счету неснижаемый лимит или пополнять счет на определенную сумму. Это в лучшем случае. В худшем – организация просто пытается решить финансовые проблемы за счет вкладчиков.

Если депозит бессрочный (до востребования), то кредитная организация может запросто снизить ставку в одностороннем порядке. Например, «выгодное предложение» действует в течение 2-3 месяцев, а после ставка снижается до среднего по рынку значения. И, да, это совершенно законно. Единственное, что требуется от кредитной организации – уведомить клиента заранее. Но это просто формальность, ни на что не влияющая – ставку ведь в любом случае снизят, согласие владельца счета для этого не требуется.

Такая же ситуация с дебетовыми картами. Например, когда банк обещает начислять неплохой процент на остаток средств. Если в договоре нет подробной информации о сроках, то он подпадает под тот самый бессрочный депозит (операции по снятию и пополнению счета никак не ограничиваются). То есть и в этом случае тарифы могут меняться, и опять же в одностороннем порядке.

Капитализация

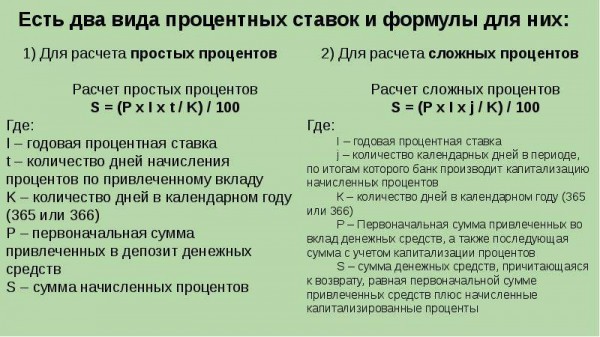

Это так называемый сложный процент. Если не вдаваться в подробности, то суть в том, что на начисленные проценты от вложенной суммы поступают дополнительные отчисления. Чтобы было понятнее, разберем на примере. Допустим, годовая ставка по депозиту составляет 10 %, сумма депозита – 100 тысяч рублей.

При обычных условиях доходность составит 833,3 рубля в первый месяц. Во второй месяц к сумме прибавится сумма процентов (в этом случае 833,3) и общий процент будет начисляться уже с нее. И так каждый месяц. По доходности вклады с капитализацией получаются выгоднее, особенно если сумма депозита приличная. Такую систему начисления процентов, правда, применяют далеко не все банки.

Условия пролонгации

Или продления срока действия договора. Вариантов два – автоматическая пролонгация, не требующая присутствия клиента и продление в ручном режиме. Который подразумевает, что договор будет продлен только при согласии и личном присутствии клиента.

В чем разница. В первом случае, если вкладчик по какой-то причине не появится в офисе в день окончания срока договора и не заберет деньги вместе с начисленными процентами, договор автоматически продлевается на прежних условиях. То есть, если клиент решит снять деньги на следующий день, то он получит только первоначальную сумму. Поскольку эта операция будет приравнена к досрочному снятию.

Второй минус автоматической пролонгации – понижение тарифов. Если, например, депозит был оформлен на специальных условиях, а к моменту завершения срока тариф перестал действовать (а такое бывает часто), банк может продлить договор на условиях бессрочного вклада по минимальной ставке.

При пролонгации в ручном режиме таких рисков нет. После окончания срока проценты просто не начисляются. А снять деньги можно в любое время.

Отзывы

В большинстве своем это субъективные мнения пользователей. Иногда критика не совсем обоснована, а иногда из отзывов можно узнать очень много интересного. Например, на https://www.banki.ru/. Это единственный ресурс, который сотрудники кредитных учреждений мониторят часто. Бывает, что вопросы с банками решались только после публикаций негативных отзывов.

В, общем, отказаться от сотрудничества стоит однозначно, если:

- На любую претензию банк реагирует стандартной отпиской в духе «все проверили, нарушений нет» или «мы пытались связаться, но не смогли (даже если человек в отзыве пишет, что лично посещал офис).

- Проверьте количество решенных вопросов – если их меньше 50 %, то можно сделать выводы, насколько сильно банк заботится о своей репутации.

- Оцените соотношение хороших и плохих отзывов. Если последних больше, то задуматься стоит точно – зачем тратить время и нервы, если можно найти несколько других вариантов.

Ну и смотрите общий рейтинг. Конкретно на этом сайте он не имеет отношения к финансовым показателям и рассчитывается, исходя из оценок пользователей.

Нужна ли страховка

С 2019 года банки сократили выплаты обманутым клиентам. Связано это с тем, что мошенники все чаще используют методы социальной инженерии, вынуждая людей самостоятельно переводить кровно заработанные на указанные счета или сообщать сведения, открывающие доступ к счетам. По закону банки не обязаны ничего возмещать. Сейчас, правда, финансовые организации блокируют подозрительные операции, но только в том случае, если речь идет о крупных суммах.

А поскольку проблема остается, банки предлагают оформить страховку. Один полис – на все счета, в том числе накопительные. Страховой продукт обычно предлагают при оформлении дебетовой карты. И защищает от рисков:

Из дополнительных рисков – кража документов, с возмещением расходов на их восстановление. Решать, конечно только владельцу вклада. Но по большому счету необходимости платить от полутора до шести тысяч рублей в год за возможность получения компенсации в размере 30-350 тысяч рублей не имеет смысла.

Рейтинг лучших банков для вкладов на 2023 год

В рублях

Открытие

Минимальная сумма не менее 50 тысяч рублей, срок зависит от конкретного продукта.

Поскольку депозит срочный, то снятие или пополнение счета в течение действия договора не предусмотрена. При нарушении условий, ставка пересчитывается по действующим на вклады «до востребования» тарифам. Для клиентов со статусом «премиум» действует специальное предложение – плюс 0,2 % к ставке.

Если счета в Открытии еще нет, то можно оформить вклад под 7,5 % и получить надбавку в размере полутора процентов на три первых месяца. Снимать наличные, пополнять счет можно без ограничений. Минимальный размер вклада, к слову, тоже не ограничен.

Достоинства:Подробнее на https://www.open.ru/

Сбер

Условия не назвать супервыгодными, зато организация надежная. Вклады застрахованы, а наличие лицензии вопросов, наверное ни у кого не вызывает.

Минимальный процент здесь составляет 4,6. Пополнять счет можно, снимать деньги нет. Из преимуществ – деньги можно положить на срок от 1 месяц. Оформить вклад можно онлайн или в офисе.

Из преимуществ банка – очень информативный сайт. Здесь можно найти всю необходимую информацию, включая действующие тарифы, подробное описание банковских продуктов. Есть и полезные статьи (без рекламы) из которых можно узнать много полезного.

Подробнее на https://www.sberbank.com/

Достоинства:

Россельхозбанк

Финансовая организация с 23-летней историей, входит в список системообразующих по версии ЦБ. Предлагает несколько продуктов для разных категорий граждан:

В третьем случае возможно досрочное расторжение договора, но клиент прилично потеряет в доходе. Для сравнения, если снять деньги, скажем, через три месяца, то на сумму вклада начислят только 3 % (разница в два раза).

Достоинства:Подробнее на https://www.rshb.ru/

Локо Банк

Предлагает несколько вариантов размещения денег под проценты. Самый выгодный – продукт «Только плюсы». Но здесь стоит учитывать, что условия сильно зависят от:

Что до досрочного закрытия депозита, то оно возможно. Но сохранить прибыль получится, если снять деньги через 1 или 2 года. В остальных случаях будет действовать актуальный на дату снятия тариф, применяемый к вкладам «до востребования». Поскольку депозит срочный, изменение ставки в одностороннем порядке невозможно. Это большой плюс.

Достоинства:Посмотреть условия и оформить можно на https://www.lockobank.ru/

В валюте

Ак-Барс

Предлагает выгодные условия по валютным вкладам:

При досрочном закрытии проценты будут начисляться в соответствии с тарифами на вклады «до востребования». Получить деньги (при завершении срока вклада) можно либо наличными, в рублях по курсу на день выплаты. Либо переводом на валютный счет. Пролонгация возможна, но только на тот же срок и на тех же условиях.

Достоинства:Подробности на https://www.akbars.ru/

Совкомбанк

Ставка здесь меньше, на 0,05 % по сравнению с предыдущим банком и составляет 3 %. Сроки вкладов те же – полгода или год. Операции по снятию и пополнению также не предусмотрены.

На что стоит обратить внимание:

Кроме того, тарифы могут меняться в зависимости от категории клиента (привилегированный или из категории Премиум).

Достоинства:Подробнее на https://sovcombank.ru/

Итак, чтобы получать пассивный доход и правильно выбрать банк, нужно внимательно читать условия договора и сравнивать предложения от нескольких финансовых организаций. И помните ставки по вкладам колеблются в зависимости от установленной ставки рефинансирования ЦБ. Поэтому процентные ставки, указанные в статье, могут быть немного отклонятся с учетом изменения ставки рефинансирования.

Источник: vyborok.com